某上市公司2019年的营业额为8亿元,息税前利润为2.2亿元,公司的资产总额为24亿元,负责总额为16亿元,债务年利息额为1.1亿元。公司计划2020年对外筹资3亿投资一个新项目,筹资安排初步确定为发行股票筹资1亿元,从银行贷款2亿元。经过估算,发行股票的资本成本率为15%,银行贷款的资本成本率为7.01%。

1.根据初步筹资安排,计算3亿元筹资的综合资本成本率是多少。

2.计算该公司2019年的财务杠杆系数。

3.如果公司提高银行贷款在筹资总额中的比重,综合资本成本率和资产负债率会如何变化,说明理由。

正确答案及解析

正确答案

解析

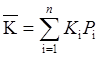

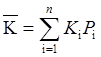

1.答案:综合资本成本率的测算公式是 (式中:

(式中: )。式中,KW表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。则3亿元筹资的综合资本成本率=1/3×15%+2/3×7.01%=9.67%。

)。式中,KW表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。则3亿元筹资的综合资本成本率=1/3×15%+2/3×7.01%=9.67%。

2.答案:该公司2019年的财务杠杆系数为:DFL=EBIT/(EBIT-I)=2.2/(2.2-1.1)=2。式中,I表示债务年利息额;EBIT表示息税前利润额。

3.答案:公司综合资本成本率会降低,公司资产负债率会提高。如果公司提高银行贷款在筹资总额中的比重,则公司综合资本成本率会提高。根据资产负债率=负债总额/资产总额×100%,提高银行贷款,负债增加,从而资产负债率提高。