2023年《资产评估相关知识》深度自测卷1

- 推荐等级:

- 发布时间:2023-08-08 11:51

- 卷面总分:105分

- 答题时间:180分钟

- 试卷题量:105题

- 练习次数:0次

- 试卷分类:资产评估相关知识

- 试卷类型:模拟考题

试卷预览

甲公司拟在厂区内建造一幢新厂房,有关资料如下:

(1)2022年1月1日向银行专门借款5000万元,期限为3年,年利率为6%,每年1月1日付息。

(2)除专门借款外,甲公司还有两笔一般借款,分别为公司于2021年12月1日借入的长期借款1000万元,期限为5年,年利率为7%,每年12月1日付息;2022年7月1日借入的长期借款2000万元,期限为3年,年利率为9%,每年7月1日付息。

(3)由于审批、办手续等原因,厂房于2022年4月1日才开始动工兴建,当日支付工程款2000万元。工程建设期间的支出情况如下:

2022年6月1日:1000万元;

2022年7月1日:3000万元;

假定工程支出超过专门借款时占用一般借款,仍不足的,占用自有资金。

工程于2023年9月30日完工,达到预定可使用状态。其中,由于施工质量问题工程于2022年9月1日~12月31日停工4个月。

(4)专门借款中未支出部分全部存入银行,月收益率为0.25%。假定全年按照360天计算,每月按照30天计算。

不考虑其他因素,根据上述资料回答下列各题。

要求:

2022年借款费用资本化金额的是( )万元。

- 查看答案开始考试

正确答案:A

本题解析:

资本化的借款利息金额=105+13.57

=118.57(万元);费用化的借款利息金额=137.5+146.43=283.93(万元)。

甲公司拟在厂区内建造一幢新厂房,有关资料如下:

(1)2022年1月1日向银行专门借款5000万元,期限为3年,年利率为6%,每年1月1日付息。

(2)除专门借款外,甲公司还有两笔一般借款,分别为公司于2021年12月1日借入的长期借款1000万元,期限为5年,年利率为7%,每年12月1日付息;2022年7月1日借入的长期借款2000万元,期限为3年,年利率为9%,每年7月1日付息。

(3)由于审批、办手续等原因,厂房于2022年4月1日才开始动工兴建,当日支付工程款2000万元。工程建设期间的支出情况如下:

2022年6月1日:1000万元;

2022年7月1日:3000万元;

假定工程支出超过专门借款时占用一般借款,仍不足的,占用自有资金。

工程于2023年9月30日完工,达到预定可使用状态。其中,由于施工质量问题工程于2022年9月1日~12月31日停工4个月。

(4)专门借款中未支出部分全部存入银行,月收益率为0.25%。假定全年按照360天计算,每月按照30天计算。

不考虑其他因素,根据上述资料回答下列各题。

要求:

2022年专门借款的利息资本化金额为( )万元。

- 查看答案开始考试

正确答案:B

本题解析:

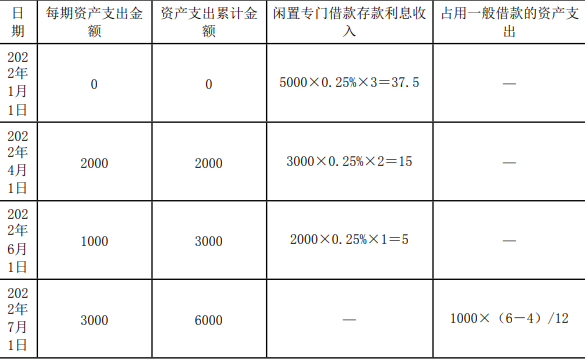

借款支出与占用情况如下表所示:(单位:万元)

专门借款应付利息=5000×6%=300(万元);

其中:费用化期间应付利息=5000×6%×7/12=175(万元);

资本化期间应付利息=5000×6%×5/12=125(万元);

存入银行取得的利息收入=37.5+15+5=57.5(万元);

其中:费用化期间的利息收入=37.5(万元);

资本化期间的利息收入=15+5=20(万元);

借款利息费用化金额=175-37.5=137.5(万元);

借款利息资本化金额=125-20=105(万元)。

星星商场为增值税一般纳税人。2020年7月份发生如下经济业务:(1)销售空调取得含税销售收入176320元,通过某运输公司配送所销售的空调,取得了该运输公司开具的货物运输业增值税专用发票,发票上记载的运费金额为3000元。 (2)销售电视机120台,每台含税零售单价为2204元。 (3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。 (4)销售商场使用过的一辆小汽车,取得含税收入20000元,已知该汽车于2012年8月购进。 (5)当月该商场销售其他商品含税销售额为162400元。 已知:增值税适用税率为13%;取得的增值税专用发票均通过税务机关认证。 要求:根据上述资料,分析回答下列小题。

星星商场当月应纳增值税为( )。

- 查看答案开始考试

正确答案:A

本题解析:

星星商场当月应该缴纳的增值税=69394.69+388.35-13270=56513.04(元)。

星星商场为增值税一般纳税人。2020年7月份发生如下经济业务:(1)销售空调取得含税销售收入176320元,通过某运输公司配送所销售的空调,取得了该运输公司开具的货物运输业增值税专用发票,发票上记载的运费金额为3000元。 (2)销售电视机120台,每台含税零售单价为2204元。 (3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。 (4)销售商场使用过的一辆小汽车,取得含税收入20000元,已知该汽车于2012年8月购进。 (5)当月该商场销售其他商品含税销售额为162400元。 已知:增值税适用税率为13%;取得的增值税专用发票均通过税务机关认证。 要求:根据上述资料,分析回答下列小题。

下列关于星星商场当月销项税额的计算中,正确的是( )。

- 查看答案开始考试

正确答案:C

本题解析:

业务(1)的销项税额=176320÷(1+13%)×13%=20284.60(元)

业务(2)的销项税额=2204÷(1+13%)×120×13%=30426.90(元)

业务(4)应交税额=20000÷(1+3%)×2%=388.35(元)

业务(5)的销项税额=162400÷(1+13%)×13%=18683.19(元)

该商场当月需要缴纳的销项税额为20284.6+30426.9+18683.19=69394.69元。

星星商场为增值税一般纳税人。2020年7月份发生如下经济业务:(1)销售空调取得含税销售收入176320元,通过某运输公司配送所销售的空调,取得了该运输公司开具的货物运输业增值税专用发票,发票上记载的运费金额为3000元。 (2)销售电视机120台,每台含税零售单价为2204元。 (3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。 (4)销售商场使用过的一辆小汽车,取得含税收入20000元,已知该汽车于2012年8月购进。 (5)当月该商场销售其他商品含税销售额为162400元。 已知:增值税适用税率为13%;取得的增值税专用发票均通过税务机关认证。 要求:根据上述资料,分析回答下列小题。

星星商场当月可以抵扣的进项税额是( )。

- 查看答案开始考试

正确答案:C

本题解析:

由(1)知,星星商场委托运输公司配送空调,可以抵扣的进项税额为270元;由(3)知,星星商场购进冰箱和手机可以抵扣的进项税额=(800×50+600×100)×13%=13000(元);因此,星星商场当月可以抵扣的进项税额=270+13000=13270(元)。

星星商场为增值税一般纳税人。2020年7月份发生如下经济业务:(1)销售空调取得含税销售收入176320元,通过某运输公司配送所销售的空调,取得了该运输公司开具的货物运输业增值税专用发票,发票上记载的运费金额为3000元。 (2)销售电视机120台,每台含税零售单价为2204元。 (3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。 (4)销售商场使用过的一辆小汽车,取得含税收入20000元,已知该汽车于2012年8月购进。 (5)当月该商场销售其他商品含税销售额为162400元。 已知:增值税适用税率为13%;取得的增值税专用发票均通过税务机关认证。 要求:根据上述资料,分析回答下列小题。

该商场销售小汽车应当缴纳的销项税额为( )。

- 查看答案开始考试

正确答案:D

本题解析:

一般纳税人销售自己使用过的固定资产,购进时不得抵扣且未抵扣进项税额的,按照简易办法依照3%征收率减按2%征收增值税。 应缴纳的销项税额=20000÷(1+3%)×2%=388.35(元)。

星星商场为增值税一般纳税人。2020年7月份发生如下经济业务:(1)销售空调取得含税销售收入176320元,通过某运输公司配送所销售的空调,取得了该运输公司开具的货物运输业增值税专用发票,发票上记载的运费金额为3000元。 (2)销售电视机120台,每台含税零售单价为2204元。 (3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。 (4)销售商场使用过的一辆小汽车,取得含税收入20000元,已知该汽车于2012年8月购进。 (5)当月该商场销售其他商品含税销售额为162400元。 已知:增值税适用税率为13%;取得的增值税专用发票均通过税务机关认证。 要求:根据上述资料,分析回答下列小题。

星星商场委托运输公司配送空调,可以抵扣的进项税额为( )。

- 查看答案开始考试

正确答案:D

本题解析:

通过某运输公司配送所销售的空调,取得了该运输公司开具的货物运输业增值税专用发票,进项税额可以抵扣,增值税专用发票上的金额为不含税的,交通运输服务的税率是9%,因此星星商场委托运输公司配送空调,可以抵扣的进项税额=3000×9%=270(元)。

其他考生还关注了更多 +

- 2023年《资产评估相关知识》深度自测卷2

试卷分类:资产评估相关知识

练习次数:0次

- 2023年《资产评估相关知识》深度自测卷1

试卷分类:资产评估相关知识

练习次数:0次

- 2022年《资产评估相关知识》真题(考生回忆版)

试卷分类:资产评估相关知识

练习次数:0次

- 2022年《资产评估实务(二)》真题(考生回忆版)

试卷分类:资产评估实务二

练习次数:0次

- 2022年《资产评估实务(一)》真题(考生回忆版)

试卷分类:资产评估实务一

练习次数:0次

- 2021年资产评估师《资产评估实务(二)》真题精选(考生回忆版)

试卷分类:资产评估实务二

练习次数:0次

- 2022年资产评估师《资产评估实务(二)》黑钻押题

试卷分类:资产评估实务二

练习次数:0次

- 2022年资产评估师《资产评估实务(二)》押题密卷

试卷分类:资产评估实务二

练习次数:0次

- 2022年资产评估师《资产评估实务(一)》押题密卷

试卷分类:资产评估实务一

练习次数:0次

- 2022年资产评估师《资产评估实务(一)》黑钻押题

试卷分类:资产评估实务一

练习次数:0次