2022年初级会计经济法基础高频考点2

- 推荐等级:

- 发布时间:2022-05-06 14:34

- 卷面总分:55分

- 答题时间:240分钟

- 试卷题量:55题

- 练习次数:11次

- 试卷分类:初级会计经济法基础

- 试卷类型:模拟考题

试卷预览

中国居民章某为境内甲公司高级技术人员。章某有一儿子正在读初中二年级。章某为独生子,父母已年满60岁。2021年章某有关收支情况如下:

(1)每月工资22000元,每月专项扣除4950元;子女教育专项附加扣除由章某按扣除标准的100%扣除;1-11月工资、薪金所得累计已预扣预缴个人所得税税款7435元。

(2)章某以320000元取得甲公司购置成本为380000元的房屋。

(3)为乙公司提供一次技术咨询服务,取得劳务报酬3800元。

(4)许可境外丙公司在境外使用一项专利权,取得特许权使用费折合人民币500000元。

(5)将境外的一处房产转让给华侨李某,取得财产转让所得折合人民币4000000元。

(6)出租一辆自己使用过的小汽车给外教约翰在境内使用,取得财产租赁所得15000元。

(7)从境外丁公司取得股息折合人民币10000元。

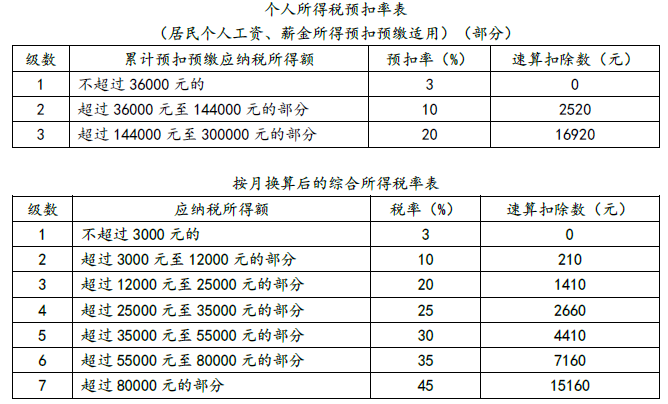

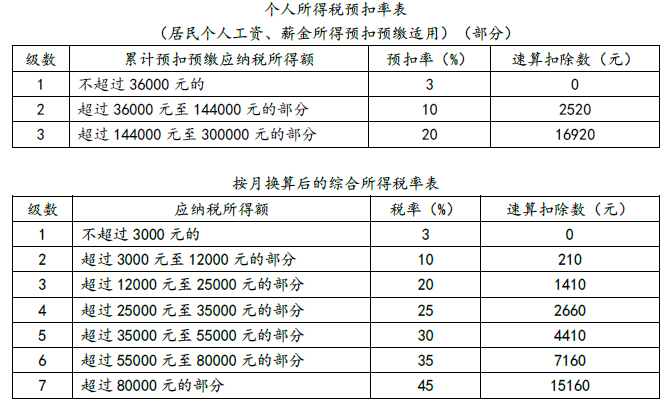

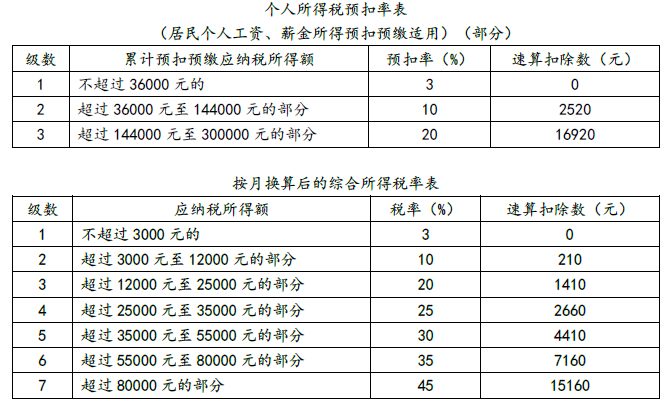

已知:工资、薪金所得预扣预缴个人所得税减除费用为5000元/月;子女教育专项附加扣除标准为每个子女1000元/月;赡养老人专项附加扣除标准为2000元/月。单位低价向职工售房,职工因此而少支出的差价部分,不并入当年综合所得,按照按月换算后的综合所得税率表确定适用税率和速算扣除数,单独计算纳税。劳务报酬所得预扣预缴个人所得税适用20%的预扣率;每次收入不超过4000元的,减除费用按800元计算。

要求:

根据上述资料,分析回答下列小题。

计算章某提供技术咨询服务取得劳务报酬所得应预扣预缴个人所得税税额的下列算式中,正确的是( )。

- 查看答案开始考试

正确答案:D

本题解析:

劳务报酬所得预扣预缴时,每次收入≤4000元的,应预扣预缴税额=(每次收入-800)×预扣率。

中国居民章某为境内甲公司高级技术人员。章某有一儿子正在读初中二年级。章某为独生子,父母已年满60岁。2021年章某有关收支情况如下:

(1)每月工资22000元,每月专项扣除4950元;子女教育专项附加扣除由章某按扣除标准的100%扣除;1-11月工资、薪金所得累计已预扣预缴个人所得税税款7435元。

(2)章某以320000元取得甲公司购置成本为380000元的房屋。

(3)为乙公司提供一次技术咨询服务,取得劳务报酬3800元。

(4)许可境外丙公司在境外使用一项专利权,取得特许权使用费折合人民币500000元。

(5)将境外的一处房产转让给华侨李某,取得财产转让所得折合人民币4000000元。

(6)出租一辆自己使用过的小汽车给外教约翰在境内使用,取得财产租赁所得15000元。

(7)从境外丁公司取得股息折合人民币10000元。

已知:工资、薪金所得预扣预缴个人所得税减除费用为5000元/月;子女教育专项附加扣除标准为每个子女1000元/月;赡养老人专项附加扣除标准为2000元/月。单位低价向职工售房,职工因此而少支出的差价部分,不并入当年综合所得,按照按月换算后的综合所得税率表确定适用税率和速算扣除数,单独计算纳税。劳务报酬所得预扣预缴个人所得税适用20%的预扣率;每次收入不超过4000元的,减除费用按800元计算。

要求:

根据上述资料,分析回答下列小题。

计算章某取得甲公司房屋应缴纳个人所得税税额的下列算式中,正确的是( )。

- 查看答案开始考试

正确答案:D

本题解析:

(1)不并入当年综合所得,应纳税额=职工实际支付的购房价款低于该房屋的购置成本价格的差额×适用税率-速算扣除数,直接以“差价收入”计算,选项AB错误;(2)确定税率和速算扣除数时应以差价收入除以12个月得到的数额,查找月度税率表确定,(380000-320000)÷12=5000(元),适用税率为10%,速算扣除数为210元,选项C错误,选项D正确。

中国居民章某为境内甲公司高级技术人员。章某有一儿子正在读初中二年级。章某为独生子,父母已年满60岁。2021年章某有关收支情况如下:

(1)每月工资22000元,每月专项扣除4950元;子女教育专项附加扣除由章某按扣除标准的100%扣除;1-11月工资、薪金所得累计已预扣预缴个人所得税税款7435元。

(2)章某以320000元取得甲公司购置成本为380000元的房屋。

(3)为乙公司提供一次技术咨询服务,取得劳务报酬3800元。

(4)许可境外丙公司在境外使用一项专利权,取得特许权使用费折合人民币500000元。

(5)将境外的一处房产转让给华侨李某,取得财产转让所得折合人民币4000000元。

(6)出租一辆自己使用过的小汽车给外教约翰在境内使用,取得财产租赁所得15000元。

(7)从境外丁公司取得股息折合人民币10000元。

已知:工资、薪金所得预扣预缴个人所得税减除费用为5000元/月;子女教育专项附加扣除标准为每个子女1000元/月;赡养老人专项附加扣除标准为2000元/月。单位低价向职工售房,职工因此而少支出的差价部分,不并入当年综合所得,按照按月换算后的综合所得税率表确定适用税率和速算扣除数,单独计算纳税。劳务报酬所得预扣预缴个人所得税适用20%的预扣率;每次收入不超过4000元的,减除费用按800元计算。

要求:

根据上述资料,分析回答下列小题。

计算章某2021年12月份工资应预扣预缴个人所得税税额的下列算式中,正确的是( )。

- 查看答案开始考试

正确答案:C

本题解析:

(1)累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额。(2)选项AB:没有考虑减除累计已预扣预缴税额,故排除。(3)选项D:没有考虑累计减除费用5000元/月,故排除。

A企业和B企业于2016年4月1日签订买卖合同,合同标的额为50万元。根据合同约定,B企业于4月10日交付全部货物,A企业验收合格后,于2016年4月20日签发一张出票后1个月付款的银行承兑汇票,汇票金额为50万元,付款人为甲银行。经承兑后交付给B企业。

2016年5月10日B企业在与C企业的买卖合同中将该汇票背书转让给C企业,B企业背书时在汇票上记载了“不得转让”字样,C企业已支付对价。5月20日,C企业在与D企业的买卖合同中将该汇票背书转让给D企业,D企业已支付对价。D企业要求C企业提供票据保证,在C企业的请求下,乙企业作为C企业的保证人在汇票的正面记载“保证”字样并签章,但未记载保证日期。

2016年5月28日,持票人D企业向甲银行提示付款,但甲银行拒绝付款。D企业于同日取得拒绝证明后,5月29日向B企业发出追索通知,B企业以自己在背书时曾记载“不得转让”表示拒绝。5月30日D企业向保证人乙企业发出追索通知,要求乙企业支付汇票金额、相关利息和费用共计52万元,乙企业以D企业尚未向C企业进行追索,且追索金额超出汇票金额为由表示拒绝。6月10日,D企业向C企业发出追索通知,C企业以D企业未在取得拒绝证明的3日内发出追索通知已丧失对C企业的追索权为由表示拒绝。

2018年5月31日,D企业向A企业请求行使票据权利,A企业以D企业已丧失票据权利为由表示拒绝。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

关于C企业拒绝持票人D企业的理由,下列表述正确的是( )。

- 查看答案开始考试

正确答案:C

本题解析:

根据《票据法》的规定,如果持票人未在规定期限发出追索通知,持票人仍可以行使追索权,因延期通知给其前手或者出票人造成损失的,由持票人承担该损失的赔偿责任,但赔偿的金额以汇票金额为限。所以,C企业拒绝持票人D企业的理由不成立,持票人没有丧失追索权,选项A、D错误。另外,“出票后定期付款”的银行承兑汇票,提示付款期限是到期日起10日内;题目中,出票日为4月20日,且到期日是出票日起1个月,即5月20日,则持票人要在5月30日之前(到期日起10日内)提示付款,题目中是在5月28日提示付款,没有超过提示付款期限。

2013年8月5日,李某与甲公司口头约定:试用期为3个月,工资为每月8000元,于8月10日正式上岗。李某按时到岗,入职10日后甲公司与李某签订书面劳动合同,合同期限为5年。

李某入职甲公司前已工作满3年,未缴纳过医疗保险,入职后由甲公司为其缴纳五险一金。2018年6月10日李某因先天性心脏病住院治疗,住院治疗2个月。2018年7月5日甲公司以合同期满终止劳动合同。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

李某因先天性心脏病住院治疗,可享受的医疗期为( )。

- 查看答案开始考试

正确答案:B

本题解析:

(1)实际工作年限不足10年的,在本单位工作年限不足5年的为3个月;5年以上的为6个月;(2)实际工作年限10年以上的,在本单位工作年限不足5年的为6个月;5年以上不足10年的为9个月;10年以上不足15年的为12个月;15年以上不足20年的为18个月;20年以上的为24个月。

2013年8月5日,李某与甲公司口头约定:试用期为3个月,工资为每月8000元,于8月10日正式上岗。李某按时到岗,入职10日后甲公司与李某签订书面劳动合同,合同期限为5年。

李某入职甲公司前已工作满3年,未缴纳过医疗保险,入职后由甲公司为其缴纳五险一金。2018年6月10日李某因先天性心脏病住院治疗,住院治疗2个月。2018年7月5日甲公司以合同期满终止劳动合同。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

甲公司和李某建立劳动关系的时间是( )。

- 查看答案开始考试

正确答案:B

本题解析:

用人单位自用工之日起即与劳动者建立劳动关系。用人单位与劳动者在用工前订立劳动合同的,劳动关系自用工之日起建立。

根据劳动合同法律制度的规定,用人单位以担保或者其他名义向劳动者收取财物的,对用人单位处以罚款的标准是每人( )。

- 查看答案开始考试

正确答案:C

本题解析:

用人单位以担保或者其他名义向劳动者收取财物的,由劳动行政部门责令限期退还劳动者本人,并以每人500元以上2000元以下的标准对用人单位处以罚款。

其他考生还关注了更多 +

- 2022年初级会计职称考试《经济法基础》真题

试卷分类:初级会计经济法基础

练习次数:0次

- 2022年初级会计师《经济法基础》真题汇总

试卷分类:初级会计经济法基础

练习次数:0次

- 2023年初级会计《初级会计实务》预测试卷

试卷分类:初级会计实务

练习次数:0次

- 2022年初级会计职称考试《初级会计实务》真题

试卷分类:初级会计实务

练习次数:0次

- 2022年初级会计师《会计实务》真题汇总

试卷分类:初级会计实务

练习次数:0次

- 2023初级实务机考系统模拟卷2

试卷分类:初级会计实务

练习次数:0次

- 2023初级实务机考系统模拟卷1

试卷分类:初级会计实务

练习次数:0次

- 2023年初级会计《初级会计实务》高频考点

试卷分类:初级会计实务

练习次数:0次

- 2023年初级会计《初级会计实务》点睛试卷2

试卷分类:初级会计实务

练习次数:0次

- 2023年初级会计《初级会计实务》点睛试卷1

试卷分类:初级会计实务

练习次数:0次