2022年初级会计《经济法基础》预测试卷4

- 推荐等级:

- 发布时间:2022-01-04 16:49

- 卷面总分:55分

- 答题时间:240分钟

- 试卷题量:55题

- 练习次数:11次

- 试卷分类:初级会计经济法基础

- 试卷类型:模拟考题

试卷预览

中国公民陈某为国内某大学教授, 2019年 1~4月有关收支情况如下:

(1 ) 1月转让一套住房,取得含增 值税销售收入 945000元,该套住房原值 840000元,系陈某 2018年 8月购入,本次转让过程中,发生合理费用 5000元。

( 2) 2月获得当地教育部门颁发的区(县)级教育方面的奖金 10000元。

( 3) 3月转让从公开发行市场购入的上市公司股票 6000股,取得股票转让所得 120000元。

( 4) 4月在甲电信公司购话费获赠价值 390元的手机一部;获得乙保险公司给付的保险赔款30000元。

假设陈某 2019年其他收入及相关情况如下:

( 1)工资、薪金所得 190000元,专项扣除 40000元。

( 2)劳务报酬所得 8000元,稿酬所得 5000元。

已知:财产转让所得个人所得税税率为 20%;个人将购买不足 2年的住房对外销售的,按照 5%的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000元;劳务报酬所得、稿酬所得以收入减除 20%的费用后的余额为收入额;稿酬所得的收人额减按 70%计算。

计算陈某 1月转让住房应缴纳个人所得税税额的下列算式中,正确的是 ( )。

- 查看答案开始考试

正确答案:B

本题解析:

( 1)个人将购买不足 2年的住房对外销售的,按 5%征收率全额缴纳增值税,因此,不含增值税销售收入 =945000÷ (1+5%),排除选项 AC; (2)陈某转让住房按“财产转让所得”缴纳个人所得税,应纳税额 =(收入总额 -财产原值 -合理费用)× 20%=[945000÷ (1+5%)-840000-5000]× 20%=11000(元)。

中国公民陈某为国内某大学教授, 2019年 1~4月有关收支情况如下:

(1 ) 1月转让一套住房,取得含增 值税销售收入 945000元,该套住房原值 840000元,系陈某 2018年 8月购入,本次转让过程中,发生合理费用 5000元。

( 2) 2月获得当地教育部门颁发的区(县)级教育方面的奖金 10000元。

( 3) 3月转让从公开发行市场购入的上市公司股票 6000股,取得股票转让所得 120000元。

( 4) 4月在甲电信公司购话费获赠价值 390元的手机一部;获得乙保险公司给付的保险赔款30000元。

假设陈某 2019年其他收入及相关情况如下:

( 1)工资、薪金所得 190000元,专项扣除 40000元。

( 2)劳务报酬所得 8000元,稿酬所得 5000元。

已知:财产转让所得个人所得税税率为 20%;个人将购买不足 2年的住房对外销售的,按照 5%的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000元;劳务报酬所得、稿酬所得以收入减除 20%的费用后的余额为收入额;稿酬所得的收人额减按 70%计算。

计算陈某 2019年综合所得应缴纳个人所得税税额的下列算式中,正确的是 ( )。

- 查看答案开始考试

正确答案:C

本题解析:

( 1)收入总额 =190000(工资、薪金所得) +8000×( 1-20%)(劳务报酬所得) +5000×( 1-20%)× 70%(稿酬所得);

( 2)扣除项目 =60000元(减除费用) +40000(专项扣除);

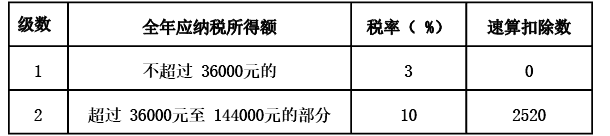

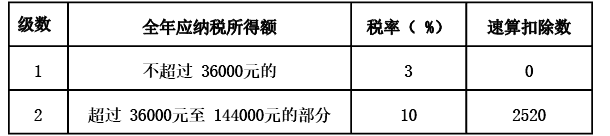

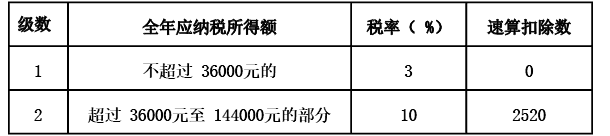

( 3)应纳税所得额 =190000+8000× (1-20%) +5000× (1-20%)× 70%-60000-40000=99200(元),查找税率表,适用税率 10%、速算扣除数 2520;

(4 )应纳税额 =99200× 10%-2520=7400(元 )。

中国公民陈某为国内某大学教授, 2019年 1~4月有关收支情况如下:

(1 ) 1月转让一套住房,取得含增 值税销售收入 945000元,该套住房原值 840000元,系陈某 2018年 8月购入,本次转让过程中,发生合理费用 5000元。

( 2) 2月获得当地教育部门颁发的区(县)级教育方面的奖金 10000元。

( 3) 3月转让从公开发行市场购入的上市公司股票 6000股,取得股票转让所得 120000元。

( 4) 4月在甲电信公司购话费获赠价值 390元的手机一部;获得乙保险公司给付的保险赔款30000元。

假设陈某 2019年其他收入及相关情况如下:

( 1)工资、薪金所得 190000元,专项扣除 40000元。

( 2)劳务报酬所得 8000元,稿酬所得 5000元。

已知:财产转让所得个人所得税税率为 20%;个人将购买不足 2年的住房对外销售的,按照 5%的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000元;劳务报酬所得、稿酬所得以收入减除 20%的费用后的余额为收入额;稿酬所得的收人额减按 70%计算。

计算陈某 1月转让住房应缴纳增值税税额的下列算式中,正确的是 ( )。

- 查看答案开始考试

正确答案:A

本题解析:

个人将购买不足 2年的住房对外销售的,按 5%征收率全额缴纳增值税;因此,陈某 1月转让住房应缴纳增值税 =945000÷( 1+5%)× 5%=45000(元)。

甲有限责任公司是一家中外合资经营企业,2017年度发生了以下事项:

(1)公司收到一张应由本公司与乙公司共同负担费用支出的原始凭证,公司会计人员张某以该原始凭证及应承担的费用进行账务处理,并保存该原始凭证;同时应乙公司的要求将该原始凭证复制件提供给乙公司用于账务处理。

(2)6月30日,公司有一批保管期满的会计档案(该批会计档案中无电子会计档案),按规定需要进行销毁。公司档案管理机构编制了会计档案销毁清册,档案管理机构的负责人在会计档案销毁清册上签了字,并于当天销毁。

(3)甲公司向乙公司购买一批原材料,使用了一张出票金额为100万元的银行汇票,该汇票的收款人为乙公司。实际结算时材料价款为110万元。征得甲公司同意,乙公司在汇票实际结算金额栏内填写110万元,向银行提示付款,银行表示汇票无效,拒绝办理付款。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

根据资料(3),下列关于银行汇票的表述中,正确的是( )。

- 查看答案开始考试

正确答案:B

本题解析:

银行汇票的实际结算金额应当小于等于出票金额,未填明实际结算金额和多余金额或实际结算金额超过出票金额的,银行不予受理。银行汇票的出票人是甲公司的开户银行,单位和个人都可以使用银行汇票。

甲有限责任公司是一家中外合资经营企业,2017年度发生了以下事项:

(1)公司收到一张应由本公司与乙公司共同负担费用支出的原始凭证,公司会计人员张某以该原始凭证及应承担的费用进行账务处理,并保存该原始凭证;同时应乙公司的要求将该原始凭证复制件提供给乙公司用于账务处理。

(2)6月30日,公司有一批保管期满的会计档案(该批会计档案中无电子会计档案),按规定需要进行销毁。公司档案管理机构编制了会计档案销毁清册,档案管理机构的负责人在会计档案销毁清册上签了字,并于当天销毁。

(3)甲公司向乙公司购买一批原材料,使用了一张出票金额为100万元的银行汇票,该汇票的收款人为乙公司。实际结算时材料价款为110万元。征得甲公司同意,乙公司在汇票实际结算金额栏内填写110万元,向银行提示付款,银行表示汇票无效,拒绝办理付款。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

根据资料(1),一张原始凭证所列支出需由两个以上单位共同负担时,下列做法正确的是( )。

- 查看答案开始考试

正确答案:A

本题解析:

根据规定,一张原始凭证所列的支出需要由两个以上的单位共同负担时,应当由保存该原始凭证的单位开具“原始凭证分割单”给其他应负担的单位,而不是给复制件。

2019 年 12 月 12 日,甲公司为支付劳务费向李某签发并交付一张金额为 5 万元的现金支票。在提示付款期内,李某向 P 银行提示付款时,甲公司存款余额为 1 万元。已知,甲公司开户银行为 P 银行,预留 P 银行签章为财务专用章和法定代表人张某的个人名章。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题

下列日期中,属于该支票提示付款期限内的是( )。

- 查看答案开始考试

正确答案:C

本题解析:

支票的提示付款期限自出票日起 10 日。

2019 年 8 月 1 日,甲公司向郭某发出书面录用通知。8 月 6 日,郭某到甲公司上班。8 月 10 日,甲公司与郭某签订劳动合同,约定劳动合同期限 2 年,试用期 1 个月。甲公司与郭某劳动关系建立的时间为( )。

- 查看答案开始考试

正确答案:C

本题解析:

用人单位自“用工之日”起即与劳动者建立劳动关系。2019 年 8 月 6 日,郭某到甲公司工作即为用工之日。

其他考生还关注了更多 +

- 2022年初级会计职称考试《经济法基础》真题

试卷分类:初级会计经济法基础

练习次数:0次

- 2022年初级会计师《经济法基础》真题汇总

试卷分类:初级会计经济法基础

练习次数:0次

- 2023年初级会计《初级会计实务》预测试卷

试卷分类:初级会计实务

练习次数:0次

- 2022年初级会计职称考试《初级会计实务》真题

试卷分类:初级会计实务

练习次数:0次

- 2022年初级会计师《会计实务》真题汇总

试卷分类:初级会计实务

练习次数:0次

- 2023初级实务机考系统模拟卷2

试卷分类:初级会计实务

练习次数:0次

- 2023初级实务机考系统模拟卷1

试卷分类:初级会计实务

练习次数:0次

- 2023年初级会计《初级会计实务》高频考点

试卷分类:初级会计实务

练习次数:0次

- 2023年初级会计《初级会计实务》点睛试卷2

试卷分类:初级会计实务

练习次数:0次

- 2023年初级会计《初级会计实务》点睛试卷1

试卷分类:初级会计实务

练习次数:0次