高级经济师《财政税收》综合练习4

- 推荐等级:

- 发布时间:2022-01-13 16:43

- 卷面总分:100分

- 答题时间:240分钟

- 试卷题量:100题

- 练习次数:11次

- 试卷分类:财政税收

- 试卷类型:模拟考题

试卷预览

- 查看答案开始考试

正确答案:B

本题解析:

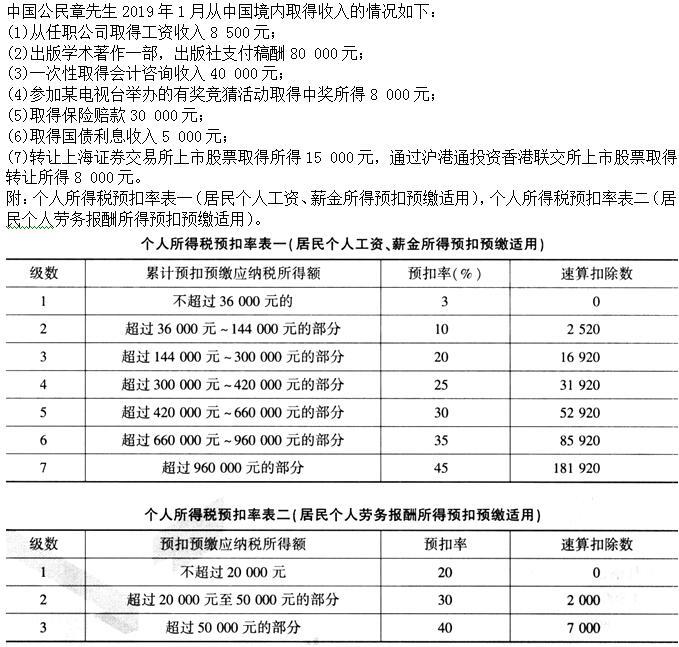

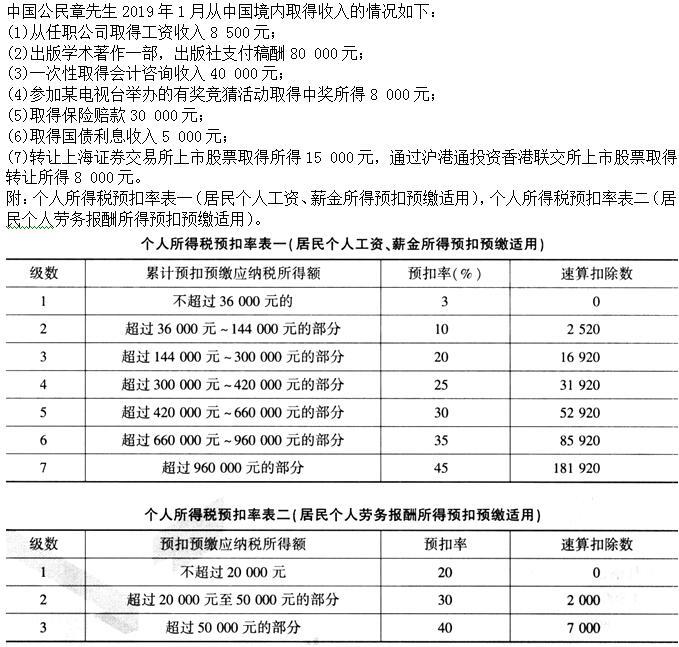

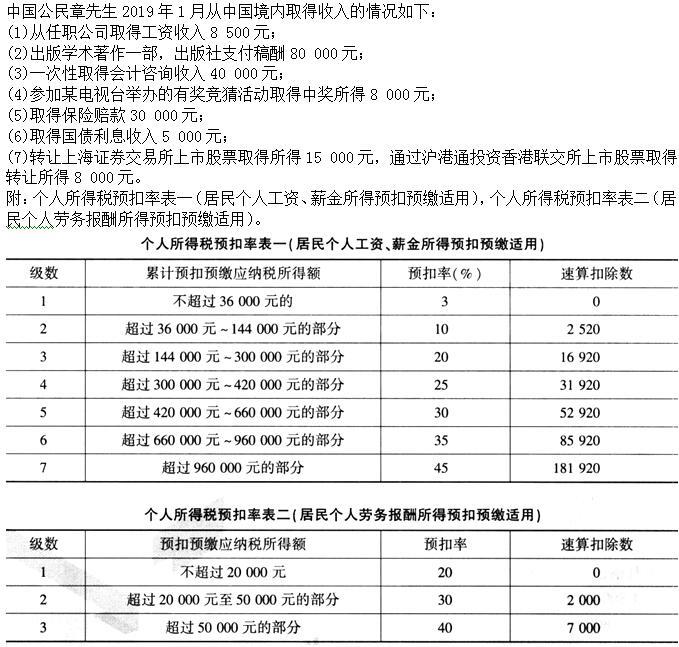

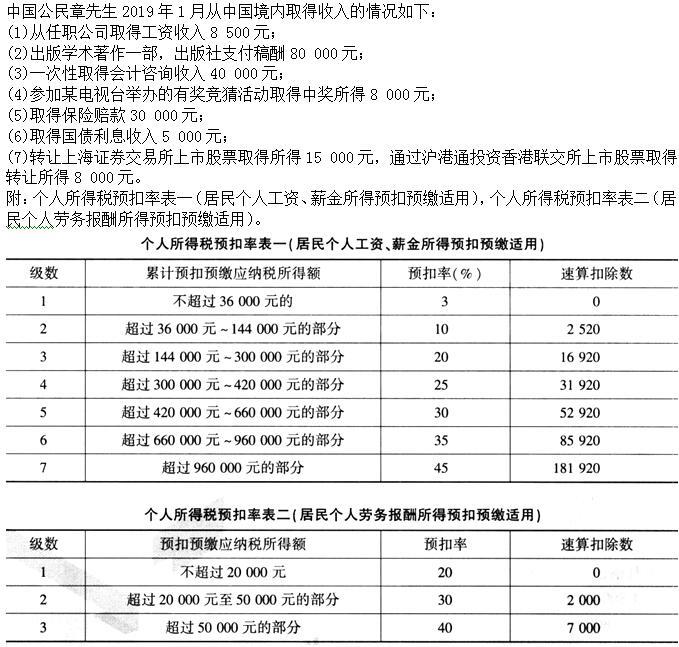

劳务报酬所得、稿酬所得、特许权使用费所得,每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用接收入的20%计算。章先生会计咨询收入应纳税所得额=40000×(1-20%)=32000(元),会计咨询收入应预缴个人所得税税额=32000×30%-2000(元)。

某高新技术企业2019年1月开业,注册资金500万元,当年领用证照及签订相关合同如下:(1)领受工商营业执照、房屋产权证、土地使用证各一份;建账时共设8个营业账簿,其中有一本资金账簿,记载实收资本500万元,资本公积100万元。(2)与甲公司签订了一份购销合同,约定用30万元的产品换取30万元的原材料;与乙运输公司签订一项货物运输合同,分别注明运输费10万元和装卸费1万元。(3)以本公司财产80万元作抵押,向某银行借款100万元,合同规定年底归还,但该公司因资金周转困难,年底无力偿还借款,遂按合同规定将抵押财产产权转移给该银行,并依法签订了产权转移书据。已知:购销合同的印花税税率0.3‰;货物运输合同、产权转移书据的印花税税率0.5‰。

- 查看答案开始考试

正确答案:A

本题解析:

本题考查印花税。营业账簿中记载资金的账簿,以“实收资本”与“资本公积”两项的合计金额为印花税计税依据。应缴纳印花税=3×5+(500+100)×0.25‰×10000=1515(元)。

某高新技术企业2019年1月开业,注册资金500万元,当年领用证照及签订相关合同如下:(1)领受工商营业执照、房屋产权证、土地使用证各一份;建账时共设8个营业账簿,其中有一本资金账簿,记载实收资本500万元,资本公积100万元。(2)与甲公司签订了一份购销合同,约定用30万元的产品换取30万元的原材料;与乙运输公司签订一项货物运输合同,分别注明运输费10万元和装卸费1万元。(3)以本公司财产80万元作抵押,向某银行借款100万元,合同规定年底归还,但该公司因资金周转困难,年底无力偿还借款,遂按合同规定将抵押财产产权转移给该银行,并依法签订了产权转移书据。已知:购销合同的印花税税率0.3‰;货物运输合同、产权转移书据的印花税税率0.5‰。

- 查看答案开始考试

正确答案:C

本题解析:

本题考查印花税。应纳印花税=100×0.05‰×10000+80×0.5‰×10000=450(元)。

某高新技术企业2019年1月开业,注册资金500万元,当年领用证照及签订相关合同如下:(1)领受工商营业执照、房屋产权证、土地使用证各一份;建账时共设8个营业账簿,其中有一本资金账簿,记载实收资本500万元,资本公积100万元。(2)与甲公司签订了一份购销合同,约定用30万元的产品换取30万元的原材料;与乙运输公司签订一项货物运输合同,分别注明运输费10万元和装卸费1万元。(3)以本公司财产80万元作抵押,向某银行借款100万元,合同规定年底归还,但该公司因资金周转困难,年底无力偿还借款,遂按合同规定将抵押财产产权转移给该银行,并依法签订了产权转移书据。已知:购销合同的印花税税率0.3‰;货物运输合同、产权转移书据的印花税税率0.5‰。

- 查看答案开始考试

正确答案:C

本题解析:

本题考查印花税。对于购销合同中以货换货的易货合同,要视为纳税人签订了购买合同和销售合同两个合同;运输合同中的计税依据是运输费用,不含装卸费。应纳印花税=(30+30)×0.3‰×10000+10×0.5‰×10000=230(元)。

某高新技术企业2019年1月开业,注册资金500万元,当年领用证照及签订相关合同如下:(1)领受工商营业执照、房屋产权证、土地使用证各一份;建账时共设8个营业账簿,其中有一本资金账簿,记载实收资本500万元,资本公积100万元。(2)与甲公司签订了一份购销合同,约定用30万元的产品换取30万元的原材料;与乙运输公司签订一项货物运输合同,分别注明运输费10万元和装卸费1万元。(3)以本公司财产80万元作抵押,向某银行借款100万元,合同规定年底归还,但该公司因资金周转困难,年底无力偿还借款,遂按合同规定将抵押财产产权转移给该银行,并依法签订了产权转移书据。已知:购销合同的印花税税率0.3‰;货物运输合同、产权转移书据的印花税税率0.5‰。

- 查看答案开始考试

正确答案:A

本题解析:

本题考查印花税。从2008年11月1日起,对个人销售或购买住房暂免征收印花税。

某市一家电生产企业为增值税一般纳税人,2x19年度企业全年实现收入总额9000万元,扣除的成本、费用、税金和损失总额8930万元,会计利润总额70万元,已缴纳企业所得税17.5万元。为降低税收风险,在本年度汇算清缴前,企业聘请某会计师事务所进行审计,发现有关问题如下:(1)已在成本费用中列支的实发工资总额为1000万元,并按实际发生数列支了福利费210万元,上缴工会经费20万元并取得《工会经费专用拨缴款收据》,职工教育经费95万元。(2)收入总额9000万元中含:国债利息收入5万元,居民企业M的股息收入10万元(居民企业M的股票于2015年1月购入)。(3)当年1月向银行借款200万元购建固定资产,借款期限2年。购建的固定资产于当年8月31日完工并交付使用(不考虑该项固定资产折旧),企业支付给银行的年利息费用共计12万元,全部计入了财务费用。(4)企业全年发生的业务招待费65万元,业务宣传费80万元,技术开发费32万元,全都据实作了扣除。

- 查看答案开始考试

正确答案:D

本题解析:

本题考查企业所得税的检查。企业为购置、建造固定资产、无形资产和经过12个月以上的建造才能达到预定可销售状态的存货发生借款的,在有关资产购置、建造期间发生的合理的借款费用,应当作为资本性支出计入有关资产的成本,并按税法规定扣除。利息资本化的期限为8个月,该企业支付给银行的年利息12万元全部计入了财务费用,应调增应纳税所得额=12÷12×8=8(万元)。

某市一家电生产企业为增值税一般纳税人,2x19年度企业全年实现收入总额9000万元,扣除的成本、费用、税金和损失总额8930万元,会计利润总额70万元,已缴纳企业所得税17.5万元。为降低税收风险,在本年度汇算清缴前,企业聘请某会计师事务所进行审计,发现有关问题如下:(1)已在成本费用中列支的实发工资总额为1000万元,并按实际发生数列支了福利费210万元,上缴工会经费20万元并取得《工会经费专用拨缴款收据》,职工教育经费95万元。(2)收入总额9000万元中含:国债利息收入5万元,居民企业M的股息收入10万元(居民企业M的股票于2015年1月购入)。(3)当年1月向银行借款200万元购建固定资产,借款期限2年。购建的固定资产于当年8月31日完工并交付使用(不考虑该项固定资产折旧),企业支付给银行的年利息费用共计12万元,全部计入了财务费用。(4)企业全年发生的业务招待费65万元,业务宣传费80万元,技术开发费32万元,全都据实作了扣除。

- 查看答案开始考试

正确答案:A

本题解析:

本题考查企业所得税的检查。技术开发费32万元可以加计扣除50%,即应调减应纳税所得额=32×50%=16(万元)。该企业的应纳税所得额=70(会计利润)+85(三项经费调增额)-15(免税收入调减额)+8(财务费用调增额)+26(业务招待费调增额)-16(技术开发费加计扣除)=158(万元)。该企业应纳税额=158×25%=39.5(万元)。该企业已缴纳企业所得税17.5万元,因此,应补缴企业所得税=39.5-17.5=22(万元)。

其他考生还关注了更多 +

- 2021年高级经济师《保险》真题

试卷分类:保险专业

练习次数:0次

- 2021年高级经济师《知识产权实务》真题

试卷分类:知识产权

练习次数:0次

- 2021年高级经济师《运输经济》真题

试卷分类:高级运输经济

练习次数:0次

- 2022年高级经济师《知识产权实务》真题

试卷分类:知识产权

练习次数:0次

- 2022年高级经济师《运输经济》真题

试卷分类:高级运输经济

练习次数:0次

- 2022年高级经济师《人力资源管理实务》真题

试卷分类:人力资源管理

练习次数:0次

- 2021年高级经济师《农业经济》真题

试卷分类:农业专业

练习次数:0次

- 2022年高级经济师《农业经济》真题

试卷分类:农业专业

练习次数:0次

- 2022年高级经济师《经济实务(财政税收)》真题

试卷分类:财政税收

练习次数:0次

- 2022年高级经济师《金融》真题

试卷分类:金融专业

练习次数:0次