基本情况:某化妆品生产企业甲为增值税一般纳税人,2020年度自行核算的相关数据为:全年取得产品销售收入总额6000万元,产品销售成本4500万元,税金及附加525万元,销售费用360万元,管理费用340万元,财务费用300万元。另外取得营业外收入800万元以及投资收益350万元,发生营业外支出300万元,已经预缴企业所得税10万元,该企业2019年有尚未弥补的亏损10万元。

该企业适用的高档化妆品消费税税率15%,城市维护建设税税率为7%、教育费附加征收率为3%,不考虑地方教育附加;出租不动产采用一般计税方法,12月末“应交税费——应交增值税”账户借方无余额。

广告宣传费2019年未抵扣完金额为20万元,职工教育经费2019年未抵扣完金额为10万元。

2021年4月经聘请的税务师事务所对2020年度的经营情况进行审核,发现以下相关问题:

(1)12月20日收到代销公司代销50箱A牌高档化妆品的代销清单及货款226万元(50箱A牌高档化妆品成本价120万元,与代销公司不含税结算价200万元)。企业会计处理为:

借:银行存款——代销A牌高档化妆品 2260000

贷:预收账款——代销A牌高档化妆品 2260000

(2)企业在2020年7月1日将本地闲置的厂房出租,合同中列明年含税租金收入26.16万元,未列明租期。企业于2020年7月1日一次性收取一年租金26.16万元,款项已经收到。企业的账务处理为:

借:银行存款 261600

贷:其他应付款 261600

相关折旧已经正确计提并计入了正确的会计科目。企业已经在租赁合同上贴印花税票5元,并缴纳了房产税1.08万元。该厂房原值500万元,当地政府规定的减除比例为20%。

(3)管理费用中含有业务招待费120万元、广告宣传费100万元,新技术研究开发费用40万元;

(4)营业外支出中含该企业通过省民政厅向目标脱贫地区捐款200万元,非广告性质的赞助支出100万元;

(5)营业外收入中含有企业转让专利技术的转让所得600万元,其中技术转让收入为1100万元,技术转让成本为495万元,缴纳相关费用5万元;

(6)成本费用中含2020年度实际发生的工资费用2000万元、职工福利费300万元、职工工会经费28万元、职工教育经费45万元;

(7)6月8日购入专门用于研发的新设备一台,取得的增值税专用发票上注明价款60万元,增值税款7.8万元。当月投入使用,进项税额已按规定申报抵扣。企业选择享受固定资产加速折旧政策,一次性扣除。当年会计采用双倍余额递减法,按6年计提折旧,已经计提了折旧费用10万元。

(8)7月10日购入一台符合有关目录要求的环境保护专用设备,支付金额30万元、增值税额3.9万元,取得了增值税专用发票。该设备当月投入使用,假设净残值为5%,按照10年计提折旧,当年已经计提了折旧费用1.1875万元,计入制造费用并已经结转入产品销售成本。企业选择享受固定资产加速折旧政策,一次性扣除。

(9)投资收益350万元,其中直接投资于境内居民企业投资收益50万元,从境外分公司分回的股息300万元,已在境外缴纳所得税,当地所得税率为20%(不考虑境外征收的预提所得税)。

(1)逐一指出企业的各项业务会计处理存在的错误之处(若有)及对税收的影响;无错误的,指出其纳税调整金额。(单位:万元,保留小数点后四位)

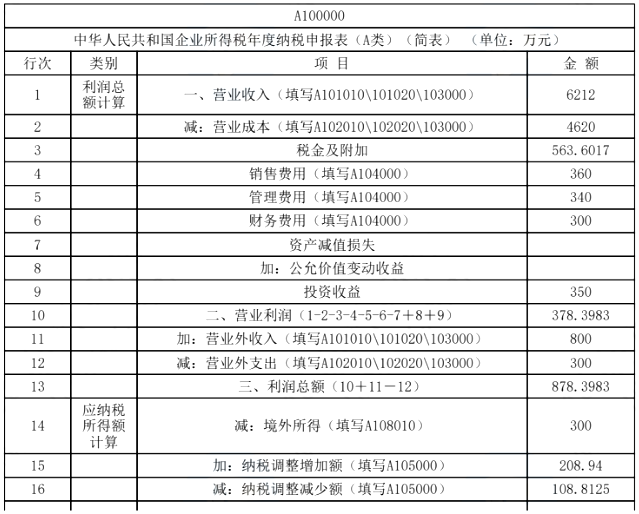

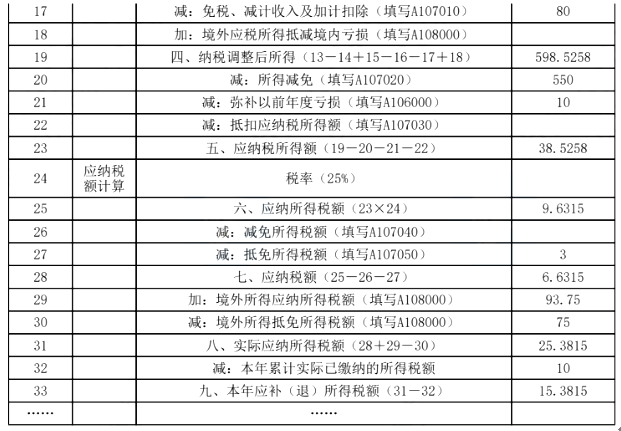

(2)填列《企业所得税年度纳税申报表(A类)》(简表)。(单位:万元)

正确答案及解析

正确答案

解析

(1)业务1解析

收到代销款及清单时应该确认收入,由于没有确认收入:

①少计收入200万元

②少结转成本120万元

③少计增值税销项税额26万元

④少计消费税=200×15%=30(万元)

⑤少计城建及教育费附加=(26+30)×(7%+3%)=5.6(万元)

业务2解析

收到租金没有按规定确认相关收入,造成少缴增值税及附加税费、少缴企业所得税。未正确计算缴纳房产税,造成少缴房产税。

①企业所得税:

如果交易合同或协议中规定租赁期限跨年度,且租金提前一次性支付的,出租人在租赁期内,分期均匀计入相关年度收入。因此应该确认的其他业务收入为12万元(26.16÷1.09÷2)。少计企业所得税应纳税所得额12万元。

②应按预收的租金缴纳增值税,应纳增值税=26.16÷1.09×9%=2.16(万元)。

③缴纳城建税及教育费附加0.216万元。

④应缴房产税=26.16÷1.09÷2×12%+500×(1-20%)×1.2%÷2=3.84(万元),补缴房产税=3.84-1.08=2.76(万元),应该计入“税金及附加”。

业务3解析

①业务招待费:扣除限额=(6000+200+12)×5‰=31.06(万元)<发生额的120×60%=72(万元),税前准予扣除31.06万元,应纳税调增120-31.06=88.94(万元);

②广告宣传费:

扣除限额=(6000+200+12)×30%=1863.6(万元),2020年实际发生100万,未超标,可全额扣除。

本年扣除限额剩余1863.6-100=1763.6(万元),可抵扣2019年结转的20万元,即纳税调减20万元;

③研发费用应加计扣除75%纳税调减40×75%=30(万元);

⑤补缴的印花税=26.16×1‰-5÷10000=0.0257(万元)

业务4解析

非广告性质的赞助支出100万元不得扣除,要纳税调增。

对目标脱贫地区的扶贫捐赠可以全额扣除,无需纳税调整。

业务5解析

企业所得税:一个纳税年度内,居民企业转让技术所有权所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

减免所得额=500+(600-500)×50%=550(万元)

业务6解析

①企业实际发生的合理的工资税前可以扣除,无须调整。

②福利费

扣除限额=2000×14%=280(万元)

纳税调增金额=300-280=20(万元)

③工会经费

扣除限额=2000×2%=40(万元),无需纳税调整;

④职工教育经费

扣除限额=2000×8%=160(万元),本年实际发生45万元,可全额扣除。

剩余限额=160-45=115万元,可扣除结转至本年扣除的上年职工教育经费支出10万元,即纳税调减10万元;

业务7解析

纳税调减60-10=50(万元)

备注:允许会计上仍然作为固定资产正常核算,在填写《年度申报表》时,纳税调减50万元。

业务8解析

(1)新购进设备,单位价值低于500万元,可以一次扣除,纳税调减30-1.1875=28.8125(万元)

(2)企业购置并实际使用符合规定的环境保护专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免。应抵免企业所得税3万元。

业务9解析

(1)符合条件的居民企业之间的股息、红利等权益性投资收益免税。调减应纳税所得额50万元。

(2)境外股息收入差额补税

境内应纳税所得额中扣除300万元境外股息。

境外应纳税所得额=300÷(1-20%)=375(万元)

抵免限额=375×25%=93.75(万元)

已纳税额75万元,抵免75万元,补缴18.75万元。

(2)

你可能感兴趣的试题

下列关于留存收益筹资的表述中,错误的是( )。

-

- A.留存收益筹资可以维持公司的控制权结构

- B.留存收益筹资不会发生筹资费用,因此没有资本成本

- C.留存收益来源于提取的盈余公积金和留存于企业的利润

- D.留存收益筹资有企业的主动选择,也有法律的强制要求

- 查看答案

某公司资产总额为 9000 万元,其中永久性流动资产为 2400 万元,波动性流动资产为 1600万元,该公司长期资金来源金额为 8100 万元,不考虑其他情形,可以判断该公司的融资策略属于( )。

-

- A.期限匹配融资策略

- B.保守融资策略

- C.激进融资策略

- D.风险匹配融资策略

- 查看答案

某公司向银行借款 2000 万元,年利率为 8%,筹资费率为 0.5%,该公司适用的所得税税率为 25%,则该笔借款的资本成本是( )。

-

- A.6.00%

- B.6.03%

- C.8.00%

- D.8.04%

- 查看答案

甲因急需用钱,以其价值15000元的相机作抵押,分别向乙借款6000元、向丙借款4000元。甲与乙于1月8日签订了相机抵押合同,双方未办理抵押物登记;甲与丙于1月9日签订了相机抵押合同,双方亦未办理抵押物登记。后因甲无力偿还借款,乙、丙行使抵押权,依法拍卖甲的相机,拍卖所得款9000元。下列关于乙、丙对相机拍卖所得款的分配方案中,正确的是( )。

-

- A.乙分得5400元、丙分得3600元

- B.乙分得6000元、丙分得3000元

- C.乙分得4500元、丙分得4500元

- D.乙分得5000元、丙分得4000元

- 查看答案

甲公司向乙公司订购一台生产设备,乙公司委托其控股的丙公司生产该设备并交付给甲公司。甲公司在使用该设备时发现存在严重的质量问题。下列关于甲公司权利的表述中,正确的是( ) 。

-

- A.甲公司有权请求乙公司承担违约责任

- B.甲公司有权请求丙公司承担违约责任

- C.甲公司有权请求乙、丙公司连带承担违约责任

- D.甲公司有权请求乙、丙公司按照责任大小按份承担违约责任

- 查看答案