某购物中心开发项目规划建设用地面积为10000m2,总建筑面积为15000m2。预计项目开发建设周期为2年,总投资为13500万元(不包括贷款利息)。项目第1年投资8100万元,其中资本金为5400万元,其余为甲银行贷款;项目第2年投资5400万元,全部为甲银行贷款;甲银行贷款年利率为9.0%,按年复利计息,项目竣工时一次性还清本息。项目竣工后开发商将购物中心用于出租经营,且立即向乙银行申请抵押贷款以偿还甲银行贷款本息,乙银行贷款期限为3年、年利率为7.0%,按年付息、到期还本。

购物中心的可出租面积为总建筑面积的70%,采用基础租金加百分比租金形式出租,基础租金不随时间变化,百分比租金为超额营业额的10%。预计购物中心的出租率为95%,年超额营业额为10000万元。购物中心的运营成本为毛租金收入的35%。开发商于项目运营3年后整体转售,净转售收入是年净经营收入的9.5倍。假设投资和贷款发生在年初,收入、运营成本和还款均发生在年末,不考虑所得税及其他税收。

请回答下列问题:

(1)若开发商要求的自有资金目标收益率为20%,则购物中心的年最低基础租金为多少元/m2(精确到个位)?

(2)在该最低基础租金水平下,设项目全部投资的目标收益率为13%,求项目全部投资的内部收益率是多少(精确到小数点后2位)?

正确答案及解析

正确答案

解析

(1)购物中心年最低基础租金的计算

计算各年自有资金净现金流量:

①第1年年初:净现金流量=-5400(万元);

②第2年年初:投资为5400万元,甲银行贷款5400万元,则净现金流量=-5400+5400=0(万元);

③第3年年初:项目建设期第一年向银行贷款=8100-5400=2700(万元),项目建设期第二年向银行贷款5400万元,两笔贷款均在第3年年初还本付息。

归还甲银行贷款=2700×(1+9%)2+5400×(1+9%)=9093.87(万元)

向乙银行申请的贷款=9093.87(万元)

净现金流量=-9093.87+9093.87=0(万元)

④第3、4年年末:

还本支付利息=9093.87×7%=636.57(万元)

营运成本=(1.5×70%×95%×A+10000×10%)×35%=(0.9975A+1000)×35%

经营收入=1.5×70%×95%×A+10000×10%=0.9975A+1000

净现金流量=(0.9975A+1000)×65%-636.57

⑤第5年年末:

还本付息=636.57+9093.87=9730.44(万元)

营运成本=(0.9975A+1000)×35%

经营收入=0.9975A+1000

转售收入=(0.9975A+1000)×65%×9.5

净现金流量=(0.9975A+1000)×65%+(0.9975A+1000)×65%×9.5-9730.44=(0.9975A+1000)×65%×10.5-9730.44

基础租金的求取:

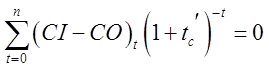

根据公式:

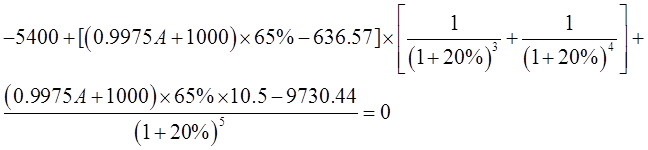

代入具体数据得:

A=1915(元/m2)。

(2)全投资内部收益率FIRR的计算

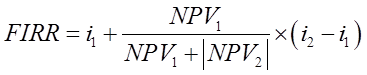

利用内插法计算内部收益率,其计算公式为:

计算各年净现金流量:

①第1年年初投资=8100(万元)

②第2年年初投资=5400(万元)

③第3年、4年年末:

经营收入=0.9975×1915+1000=2910.21(万元)

经营成本=2910.21×35%=1018.57(万元)

净现金流量=2910.21-1018.57=1891.64(万元)

④第5年年末:

经营收入=0.9975×1915+1000=2910.21(万元)

经营成本=2910.21×35%=1018.57(万元)

转售收入=2910.21×65%×9.5=17970.55(万元)

净现金流量=2910.21+17970.55-1018.57=19862.19(万元)

计算内部收益率:

当i1=13%,则有:

FNPV1=-8100-5400÷(1+13%)+0+1891.64÷(1+13%)3+1891.64÷(1+13%)4+19862.19÷(1+13%)5=372.84(万元)

当i2=14%,则有:

FNPV2=-8100-5400÷(1+14%)+0+1891.64÷(1+14%)3+1891.64÷(1+14%)4+19862.19÷(1+14%)5=-124.22(万元)

FIRR=i1+NPV1÷(NPV1+|NPV2|)×(i2-i1)=13.75%

你可能感兴趣的试题

某房地产的土地面积2000㎡,建筑面积8000㎡,土地于2003年10月1日通过有偿出让方式获得,使用权年限为40年,当时的单价为5000元/㎡。建筑物为钢筋混凝土结构,于2004年10月1日竣工投入使用,当时的建筑造价为建筑面积2500元/㎡,2010年10月1日与该房地产的地段和用途相同使用权年限为40年的土地的单价为6000元/㎡,该类房屋的重置价格(含使用权年限为40年的土地价格)为每平方米建筑面积3000元,估计该类建筑物的残值为2%,土地资本化率为6%。试利用上述资料估算该房地产2010年10月1日的总价。

- 查看答案

某成片荒地的面积为5km2,适宜进行“七通一平”的土地开发后分块有偿转让;可转让土地面积的比率为75%;附近地区与之位置相当的“小块”“七通一平”熟地的单价为2800元/m2;建设期为2年;将该成片荒地开发成“七通一平”熟地的开发成本以及管理费用、销售费用为5.6亿元/km2;贷款年利率为8%;土地开发的年成本利润率为10%;当地土地转让中卖方需要缴纳的增值税等税费为转让价格的6%,买方需要缴纳的契税等税费为转让价格的4%。请采用静态分析法测算该成片荒地的总价和单价。

- 查看答案

某厂房的建筑面积为6000m2,建筑结构为钢筋混凝土结构,耐用年限为50年,于5年前建成并投入使用;土地面积为9000m2,于6年前取得土地使用权,土地使用年限为50年,届满后土地使用权及其地上建筑物和其他不动产所有权由国家无偿取得。已知该厂房所在位置的工业用地土地使用权出让最高年限的基准地价为600元/m2,目前的工业地价指数为103.80(为定基价格指数,基期为基准地价对应的评估基准日),土地综合状况较基准地价对应的土地综合状况好2.40%。重新建造该厂房的建筑安装工程费为3500元/m2,专业费为建筑安装工程费的8%,管理费用为建筑安装工程费与专业费之和的5%,销售费用为重新购建价格的3%,年利息率为6%,建设期为1年,建筑安装工程费、专业费、管理费用、销售费用可视为均匀投入,销售税费为重新购建价格的5%,建筑物的投资利润率为15%,该厂房的部分门窗、地面等有损坏,修复费用为5万元。当地该类房地产的报酬率为7.50%,土地报酬率为6.50%,建筑物残值率为0。请计算该房地产目前的成本价格。请计算该房地产目前的成本价格。

- 查看答案

今有一宗“五通一平”的熟地需要估价。土地使用权年限为50年,2004年7月30日取得土地使用权。土地总面积1000m2,规划允许建筑面积4000m2,规划设计条件要求其建设办公地产,根据最高最佳使用原则,适宜建设某种类型的写字楼。预计总开发期为2年,从2007年7月30日起开始建设,建筑费用为1300元/m2,勘察设计等专

业费用及管理费用为建筑费的10%,第一年均匀投入60%的建筑费、勘察设计费及管理费用,第二年投入余下的40%,据调查,当地同类房地产开发项目的销售费用和销售税费分别为其售价的4%和6%,房地产交易买方应缴纳的相关税费为交易价格的3%,为了尽快出租,在建成前半年就要开始投入广告宣传等销售费用。预计工程竣工半年后可租出,可出租的面积占总建筑面积的70%,可出租面积的月租金为80元/m2,正常出租率为80%,出租的运营费用为有效毛收入的25%,年资本化率为15%,折现率为14%。试利用所给资料,采用现金流量折现法评估该土地2007年7月30日的总价、单价及楼面地价。

- 查看答案

某在建工程于2017年3月1日开工,拟建为商场和办公综合楼;总用地面积5000平方米,土地使用权年限50年,从开工之日起计;规划建筑总面积12000平方米,其中商场建筑面积3000平方米,办公楼建筑面积9000平方米;该工程正常施工期2年,建筑费为每平方米建筑面积3000元,专业费为建筑费的10%;至2017年9月1日已完成主体结构,已投入总建筑费及专业费的40%,还需投入总建筑费及专业费的60%(假设在剩余工期中均匀投入);折现率取8%。预计该工程建成后商场即可租出,办公楼即可售出;商场可出租面积的月租金为120元/平方米,建筑面积与可出租面积之比为1:0.8,正常出租率为80%,出租的成本及税费为有效总收益的20%,经营期资本化率为8%;办公楼售价为每平方米建筑面积10000元。由于某种原因,该在建工程的业主想将其转让出去,假设在建工程转让不影响工期。试利用上述资料,采用动态分析法估计该在建工程于2017年9月1日的正常购买价格。

- 查看答案