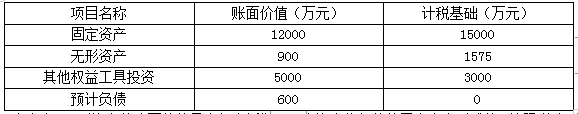

2019年1月1日,甲公司递延所得税资产的账面价值为100万元(由下表中固定资产产生),递延所得税负债的账面价值为零,2019年12月31日,甲公司有关资产、负债的账面价值和计税基础如下:

上表中,无形资产的账面价值是当年末新增的符合资本化条件的开发支出形成的,按照税法规定企业自行研发形成无形资产的,按形成无形资产成本的175%作为计税基础。假定在确定无形资产账面价值及计税基础时均不考虑当年度摊销因素。预计负债是根据企业未决诉讼事项所确认。

2019年度,甲公司实现净利润8000万元,发生广告费用1500万元,按照税法规定准予从当年应纳税所得额中扣除的金额为1000万元,其余可结转以后年度扣除。

甲公司适用的所得税税率为25%,在有关可抵扣暂时性差异转回期间内,甲公司能够产生足够的应纳税所得额用以抵扣可抵扣暂时性差异的所得税影响,除所得税外,不考虑其他因素。

要求:

(1)对上述事项或项目产生的暂时性差异,分别说明是否应确认相关递延所得税负债或递延所得税资产,并说明理由。

(2)说明哪些暂时性差异产生的所得税影响应直接计入所有者权益。

(3)计算甲公司2019年应确认的递延所得税费用。

正确答案及解析

正确答案

错误

解析

(1)

①固定资产:需要确认递延所得税资产;

理由:该固定资产的账面价值小于计税基础,形成可抵扣暂时性差异,需要确认递延所得税资产。

②无形资产:不需要确认递延所得税资产;

理由:该无形资产是企业内部研究开发形成的,其不属于企业合并产生的,且初始确认时既不影响会计利润也不影响应纳税所得额,故产生的可抵扣暂时性差异不需要确认递延所得税资产。

③其他权益工具投资:需要确认递延所得税负债;

理由:该资产的账面价值大于计税基础,形成应纳税暂时性差异,需要确认递延所得税负债。

④预计负债:需要确认递延所得税资产;

理由:该负债的账面价值大于计税基础,形成可抵扣暂时性差异,需要确认递延所得税资产。

⑤发生的广告费:需要确认递延所得税资产;

理由:该广告费实际发生的金额为1500万元,其可以自当期税前扣除的金额为1000万元,税法规定允许未来税前扣除的金额为500万元,故形成可抵扣暂时性差异,需要确认递延所得税资产。

(2)其他权益工具投资的暂时性差异产生的所得税影响应直接计入所有者权益。因为其他权益工具投资产生的暂时性差异是通过“其他综合收益”科目核算的,故其确认的递延所得税负债也应对应“其他综合收益”科目。

(3)固定资产形成可抵扣暂时性差异的期末余额=15000-12000=3000(万元);

固定资产对应的递延所得税资产的期末余额=3000×25%=750(万元);

预计负债形成的递延所得税资产的期末余额=600×25%=150(万元);

广告费形成的递延所得税资产的本期发生额=500×25%=125(万元);

因此2019年甲公司应确认的递延所得税资产的本期发生额=(750+150)-100+125=925(万元);

因其他权益工具投资确认的递延所得税负债500万元(2000×25%)对应科目为其他综合收益,不影响所得税费用的金额。因此,甲公司2019年度应确认的递延所得税费用=0-925=-925(万元)。

包含此试题的试卷

你可能感兴趣的试题

确立会计核算空间范围所依据的会计基本假设是( )。

-

- A.会计主体

- B.持续经营

- C.会计分期

- D.货币计量

- 查看答案

一般而言,与融资租赁筹资相比,发行债券的优点是( )。

-

- A.财务风险较小

- B.限制条件较少

- C.资本成本较低

- D.融资速度较快

- 查看答案

企业在进行商业信用定量分析时,应当重点关注的指标是( )。

-

- A.发展创新评价指标

- B.企业社会责任指标

- C.流动性和债务管理指标

- D.战略计划分析指标

- 查看答案

下列各项中,通常不会导致企业资本成本增加的是( )。

-

- A.通货膨胀加剧

- B.投资风险上升

- C.经济持续过热

- D.证券市场流动性增强

- 查看答案

如果企业的资金来源全部为自有资金,且没有优先股存在,则企业财务杠杆系数( )。

-

- A.等于0

- B.等于1

- C.大于1

- D.小于1

- 查看答案