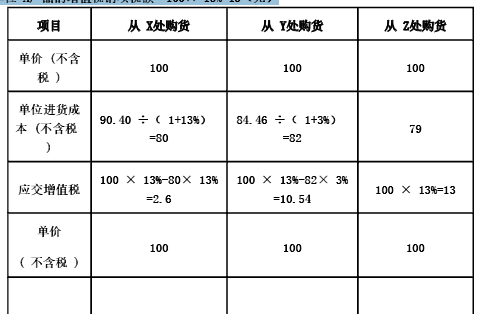

甲企业为生产并销售 A产品的增值税一般纳税人,适用增值税税率为 13%。现有 X、 Y、 Z三家公司可以为其提供生产所需原材料,其中 X为一般纳税人,且可以提供增值税专用发票,适用的增值税税率为 13%; Y为小规模纳税人,可以委托税务机关开具增值税税率为 3%的发票; Z为个体工商户,目前只能出具普通发票。 X、 Y、 Z三家公司提供的原材料质量无差别,所提供的每单位原材料的含税价格分别为 90.4元、 84.46元和 79元。

A 产品的单位含税售价为 113元,假设城市维护建设税税率为 7%,教育费附加税率为 3%,企业所得税税率为 25%。

要求 :

从税后利润最大化角度考虑甲企业应该选择哪家公司作为原材料供应商。 (由于甲企业的购货方式不会影响到企业的期间费用,在以下计算过程中省略期间费用。 )

正确答案及解析

正确答案

错误

解析

A 产品的不含税单价 =113÷( 1+13%) =100(元)

每单位 A产品的增值税销项税额 =100× 13%=13(元)

( 1)从 X处购货:

单位成本 =90.40÷( 1+13%) =80(元)

可以抵扣的增值税进项税额 =80× 13%=10.40(元)

应纳增值税 =13-10.40=2.60(元)

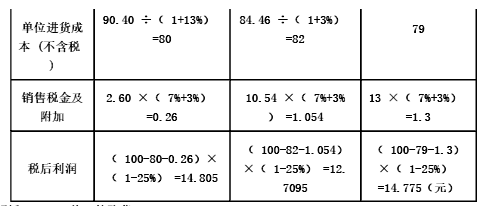

税金及附加 =2.60×( 7%+3%) =0.26(元)

单位产品税后利润 =( 100-80-0.26)×( 1-25%) =14.805(元)

( 2)从 Y处购货:

单位成本 =84.46÷( 1+3%) =82(元)

可以抵扣的增值税进项税额 =82× 3%=2.46(元)

应纳增值税 =13-2.46=10.54(元)

税金及附加 =10.54×( 7%+3%) =1.054(元)

单位产品税后利润 =( 100-82-1.054)×( 1-25%) =12.7095(元)

( 3)从 Z处购货:

单位成本 =79(元)

可以抵扣的增值税进项税额 =0(元)

应纳增值税 =13元

税金及附加 =13×( 7%+3%) =1.3(元)

单位产品税后利润 =( 100-79-1.3)×( 1-25%) =14.775(元)

由上可知,在一般纳税人处购买原材料所获利润最大,所以应该选择 X公司作为原材料供应商。

你可能感兴趣的试题

以摊余成本计量的金融资产处置时,原已计提的债权投资减值准备不需要转出。( )

- 查看答案

在持续经营假设下,企业进行会计确认、计量和报告应当以企业持续、正常的生产经营活动为前提。( )

- 查看答案

企业为取得合同发生的增量成本预期能够收回的,应当作为合同取得成本确认为一项资产。( )

- 查看答案

企业购建或生产的符合资本化条件的资产的各部分分别完工,且每部分在其他部分继续建造过程中可供使用或者可对外销售,且为使该部分资产达到预定可使用或可销售状态所必要的购建或者生产活动实质上已经完成的,应当停止与该部分资产相关的借款费用的资本化。( )

- 查看答案

A公司购入B公司5%的股份,取得投资后A公司对B公司不具有重大影响,则A公司不应将其作为长期股权投资核算。( )

- 查看答案