2022年《期货投资分析》模考试卷7

- 推荐等级:

- 发布时间:2021-12-31 11:49

- 卷面总分:100分

- 答题时间:240分钟

- 试卷题量:100题

- 练习次数:11次

- 试卷分类:期货投资分析

- 试卷类型:模拟考题

试卷预览

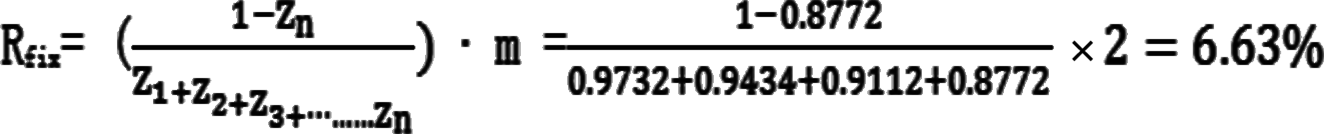

某金融机构使用利率互换规避利率变动风险,成为固定利率支付方,互换期限为两年,每半年互换一次,假设名义本金为1亿美元,Libor当前期限结构如表所示。

- 查看答案开始考试

正确答案:A

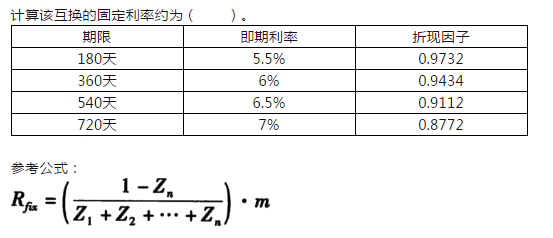

本题解析:

根据公式,

考点:利率互换定价

4月16日,阴极铜现货价格为48000元/吨。某有色冶炼企业希望7月份生产的阴极铜也能卖出这个价格。为防止未来铜价下跌,按预期产量,该企业于4月18日在期货市场上卖出了100手7月份交割的阴极铜期货合约,成交价为49000元/吨。但随后企业发现基差变化不定,套期保值不能完全规避未来现货市场价格变化的风险。于是,企业积极寻找铜现货买家。4月28日,一家电缆厂表现出购买的意愿。经协商,买卖双方约定,在6月份之前的任何一天的期货交易时间内,电缆厂均可按铜期货市场的即时价格点价。最终现货按期货价格-600元/吨作价成交。

假如6月15日铜买方点价确定阴极铜7月份期货合约价格为45600元/吨,则铜的卖方有色冶炼企业此次基差交易的结果为( )。

- 查看答案开始考试

正确答案:C

本题解析:

铜冶炼企业在建仓时,基差=现货价格-期货价格=48000-49000=-1000元/吨;平仓时基差为-600,则基差走强400,企业进行的是卖出套期保值,则企业盈利为,400×100手×5吨/手=200000元。

考点:基差定价

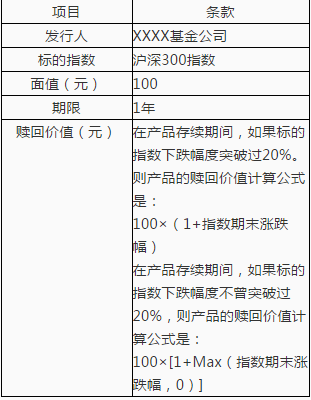

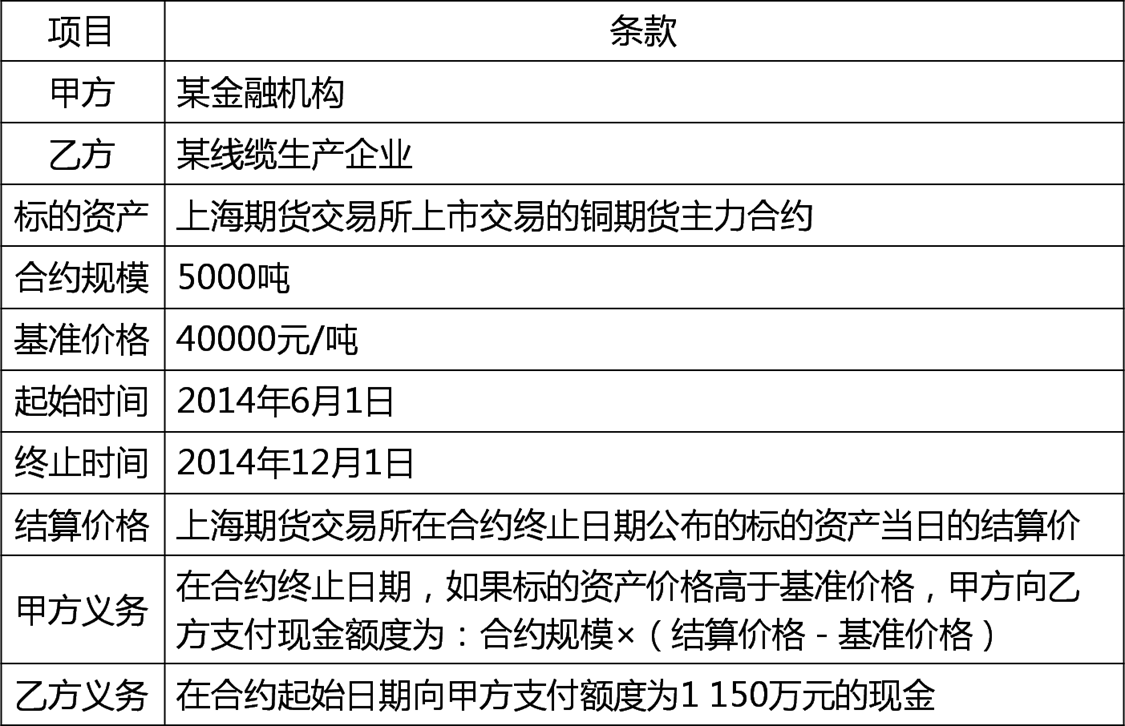

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如下表所示。

某场外期权产品基本条款

用敏感性分析的方法,则该期权的Delta是( )元。

- 查看答案开始考试

正确答案:C

本题解析:

可以看出,上述的场外期权合约是一个铜期货的普通欧式看涨期权,由于金融机构当前的风险暴露就是价值1150万元的期权合约,主要的风险因子是铜期货价格、铜期货价格的波动率和金融机构的投融资利率等。根据Black-Scholes期权定价公式,用敏感性分析的方法,可以得出期权的Delta,即:Delta=5000×0.5051=2525.5(元)。即铜期货价格在当前的水平上涨了1元,合约的价值将会提高约

2525.5元,相当于金融机构的或有债务提高了2525.5元。

一位德国投资经理持有一份价值为500万美元的美国股票的投资组合。为了对可能的美元贬值进行对冲,该投资经理打算做空美元期货合约进行保值,卖出的期货汇率价格为1.02欧元/美元。两个月内到期。当前的即期汇率为0.974欧元/美元。一个月后,该投资者的价值变为515万美元,同时即期汇率变为1.1欧元/美美元,期货汇率价格变为1.15欧元/美元。一个月后股票投资组合收益率为( )。

- 查看答案开始考试

正确答案:D

本题解析:

股票投资组合的初始价值是:500×0.974=487万欧元;一个月后的股票投资组合价值是:515×1.1=566.5万欧元;股票投资收益率为(566.5-487)/487=16.3%。

考点:创设新产品进行对冲

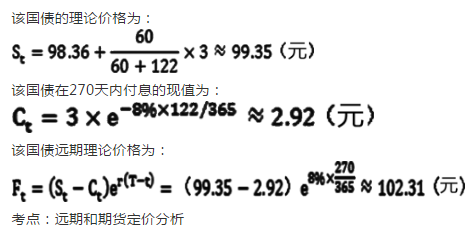

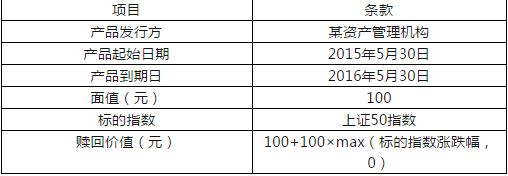

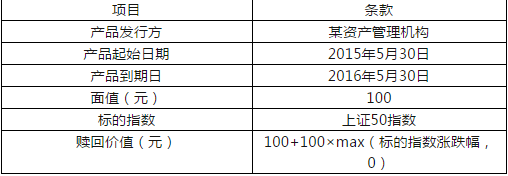

某资产管理机构发行了—款保本型股指联结票据,产品的主要条款如表7-7所示。根据主要条款的具体内容,回答题。

表7-7某保本型股指联结票据主要条款

如果按照当前市场情况,该期权的市场价值大于3.5元,则为保本,应该( )。查看材料

- 查看答案开始考试

正确答案:A

本题解析:

加入期权的空头,可以减少发型票据的价值,从而使得公司保本。降低发行价格同样会亏损。

考点:保本型股指联结票据

某资产管理机构发行了—款保本型股指联结票据,产品的主要条款如表7-7所示。根据主要条款的具体内容,回答题。

表7-7某保本型股指联结票据主要条款

假设产品即将发行时1年期的无风险利率是4.5%,若产品运营需0.8元,则用于建立期权头寸的资金有( )元。查看材料

- 查看答案开始考试

正确答案:C

本题解析:

根据发行者要确保每份产品都有100/(1+4.5%)=95.7(元)的资金用于建立无风险的零息债券头寸。则用于建立期权头寸的资金=100-95.7-0.8=3.5(元)。

考点:保本型股指联结票据

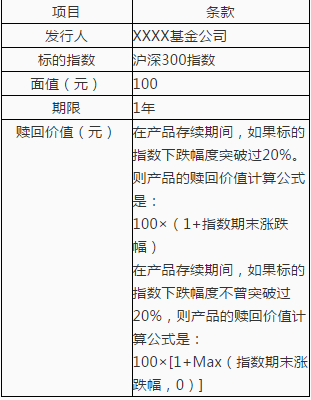

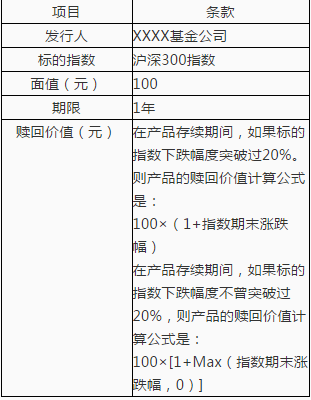

一个红利证的主要条款如表7-5所示,请据此条款回答题。

若投资者希望不但指数上涨的时候能够赚钱,而且指数下跌的时候也能够赚钱。对此,产品设计者和发行人可以如何设计该红利证以满足投资者的需求( )。查看材料

- 查看答案开始考试

正确答案:C

本题解析:

将向下敲出看跌期权多头的头寸增加1倍,看跌期权头寸的一半被用来对冲指数下跌的损失,从而实现一定幅度的保本;剩余的一半头寸则用来补充收益,即当指数下降的时候看跌期权带来额外的收益。这就实现了无论指数上涨还是下跌,投资者都能盈利,即“双贏”。

考点:参与型红利证

一个红利证的主要条款如表7-5所示,请据此条款回答题。

在产品存续期间,如果标的指数下跌幅度突破过20%,期末指数上涨5%,则产品的赎回价值为( )元。查看材料

- 查看答案开始考试

正确答案:C

本题解析:

在产品存续期间,如果标的指数下跌幅度突破过20%,则产品的赎回价值计算公式是:100×(1+指数期末涨跌幅)=100×(1+5%)=105(元)。

考点:参与型红利证

其他考生还关注了更多 +

- 《期货投资分析》真题精选5

试卷分类:期货投资分析

练习次数:0次

- 《期货投资分析》真题精选4

试卷分类:期货投资分析

练习次数:0次

- 《期货投资分析》真题精选3

试卷分类:期货投资分析

练习次数:0次

- 《期货投资分析》真题精选2

试卷分类:期货投资分析

练习次数:0次

- 《期货投资分析》真题精选1

试卷分类:期货投资分析

练习次数:0次

- 2022年11月《期货法律法规》押题密卷2

试卷分类:期货法律法规

练习次数:0次

- 2022年11月《期货法律法规》押题密卷1

试卷分类:期货法律法规

练习次数:0次

- 2021年期货从业资格《期货投资分析》真题精选

试卷分类:期货投资分析

练习次数:0次

- 2022年《期货投资分析》押题密卷

试卷分类:期货投资分析

练习次数:0次

- 2022年11月期货从业《基础知识》押题密卷2

试卷分类:期货基础知识

练习次数:0次